Hệ thống báo cáo tài chính thể hiện “bức tranh” tổng quát về tình hình tài chính, kết quả hoạt động và dòng tiền lưu chuyển sau mỗi kỳ hoạt động của doanh nghiệp.

Tuy nhiên, nếu chỉ xem xét từng con số đơn lẻ trên báo cáo tài chính, các đối tượng sử dụng sẽ khó nhìn nhận được toàn diện và sâu sắc về “bức tranh” này. Do đó, việc sử dụng các kỹ thuật và công cụ phân tích để hình thành các chỉ số sẽ giúp các đối tượng nhìn nhận rõ hơn về tình hình tài chính của doanh nghiệp và đồng thời phát hiện ra các dấu hiệu khả nghi khi đọc báo cáo tài chính.

Một số chỉ tiêu phân tích thể hiện dấu hiệu khả nghi khi đọc báo cáo tài chính

Trong quá trình phân tích báo cáo tài chính (BCTC), một số chỉ tiêu cần quan tâm đặc biệt để đánh giá các dấu hiệu khả nghi của doanh nghiệp (DN) như:

Hệ số nợ trên vốn chủ sở hữu

Trong kinh doanh, khi DN sử dụng nguồn vốn vay nợ để hoạt động sẽ có chi phí thấp hơn so với chỉ sử dụng vốn chủ sở hữu. Tỷ lệ nợ bao nhiêu là hợp lý lại hoàn toàn phụ thuộc vào đặc điểm lĩnh vực, ngành nghề kinh doanh, quy mô hoạt động, chiến lược kinh doanh… của từng DN.

Từ một ví dụ minh chứng (Bảng 1) cho thấy, cơ cấu sử dụng nợ của DN tăng dần qua các năm. Đến năm 2018, DN có chỉ số nợ/vốn chủ sở hữu là 208%, đây là con số quá cao. DN cần xem xét lại các chính sách nợ vay và mục đích sử dụng nợ cho hợp lý, đồng thời có kế hoạch thanh toán nợ và lãi vay trong tương lai.

Doanh thu qua các năm giảm

Kết quả kinh doanh của DN là toàn bộ doanh thu, thu nhập và lợi nhuận của DN trong kỳ kinh doanh. Trong đó, doanh thu thuần bán hàng và cung cấp dịch vụ là chỉ tiêu cốt lõi, thể hiện khả năng tạo tiền tốt cho hoạt động chính của DN là hoạt động kinh doanh. Trong khi các biện pháp cắt giảm chi phí; như bỏ các khoản chi tiêu lãng phí và cắt giảm nhân viên, có thể bù đắp cho việc suy giảm doanh thu nhưng công ty cần phải có sự thay đổi trong kinh doanh trong vòng 3 năm (nếu không việc cắt giảm chi phí sẽ không mang lại giá trị dài hạn).

Khoản mục “chi phí khác” trên bảng cân đối kế toán (lớn bất thường)

Chi phí khác là khoản chi phí phát sinh do các sự kiện hay các nghiệp vụ riêng biệt với hoạt động thông thường của các DN. Chi phí khác của DN gồm chi phí thanh lý, nhượng bán tài sản cố định (TSCĐ) (cả chi phí đấu thầu hoạt động thanh lý). Số tiền thu từ bán hồ sơ thầu hoạt động thanh lý, nhượng bán TSCĐ được ghi giảm chi phí thanh lý, nhượng bán TSCĐ; Giá trị còn lại của TSCĐ bị phá dỡ; Giá trị còn lại của TSCĐ thanh lý, nhượng bán TSCĐ; Chênh lệch lỗ do đánh giá lại vật tư, hàng hóa, TSCĐ đưa đi góp vốn vào công ty con, công ty liên doanh, đầu tư vào công ty liên kết, đầu tư dài hạn khác…

Các DN thường có khoản mục “chi phí khác” (Mã số 32) hay biến động hoặc quá nhỏ để định lượng. Đây là điều bình thường trên báo cáo kết quả hoạt động kinh doanh và bảng cân đối kế toán. Tuy nhiên, nếu khoản mục “chi phí khác” có giá trị cao bất thường, nên xem xét điều gì tạo nên khoản mục “chi phí khác” cao đến như vậy. Từ đây, có thể dự đoán khoản mục này còn xuất hiện trong tương lai hay không.

Dòng tiền (thiếu ổn định – trên báo cáo lưu chuyển tiền tệ)

Các nội dung phân tích khác như cấu trúc tài chính, cân bằng tài chính, hiệu quả hoạt động, khả năng sinh lời… đề cập đến các khía cạnh khác nhau của tình hình tài chính DN. Tuy nhiên, những phân tích trên lại chưa cung cấp cho người sử dụng thông tin biết được “khả năng sinh tiền” của DN. Nhiều DN dù kinh doanh có lãi, khả năng sinh lợi cao nhưng không có tiền hoặc dòng tiền không ổn định dẫn đến khả năng thanh toán thấp, thậm chí mất khả năng thanh toán và lâm vào tình trạng phá sản.

Việc phân tích dòng tiền sẽ cung cấp cho người sử dụng thông tin đánh giá được khả năng của DN trong việc đáp ứng các nghĩa vụ thanh toán, chi trả cổ tức, nâng cao năng lực kinh doanh và tăng cường nguồn lực tài chính, dự báo được dòng tiền trong tương lai. Dòng tiền tốt là tín hiệu cho biết “sức khỏe” của công ty. Các khoản mục trên báo cáo lưu chuyển tiền tệ cho thấy, các giao dịch đang được xử lý nhưng chúng không cho biết về các giao dịch xảy ra trong tương lai. Ngược lại, tình trạng thiếu tiền có thể là dấu hiệu cho thấy, việc chưa ghi nhận đúng thực tế về tình hình kinh doanh của công ty…

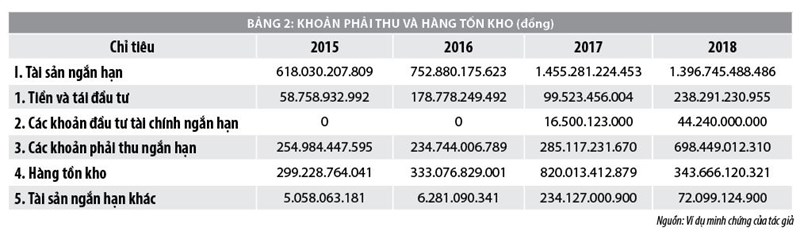

Khoản phải thu và hàng tồn kho

Khoản phải thu là chỉ tiêu quan trọng, khi xem xét khoản mục này, nhà đầu tư phải lưu ý đến nhiều yếu tố tác động như: Hình thức tiêu thụ, phương thức thanh toán, chính sách tín dụng, đối tượng khách hàng, khả năng quản lý công nợ hay những ảnh hưởng vĩ mô khác… Kết hợp với chỉ tiêu hàng tồn kho, hai chỉ tiêu này ảnh hưởng cơ bản đến doanh thu. Trong điều kiện khoản phải thu cao và hàng tồn kho ứ đọng nhiều thì DN và nhà đầu tư phải xem xét, đánh giá những tác động ảnh hưởng đến doanh thu và lợi nhuận.

Sự tăng lên của các khoản phải thu và hàng tồn kho có liên quan tới doanh thu: Tiền ở các khoản phải thu hoặc trong hàng tồn kho là các khoản tiền không tạo ra lợi nhuận. Ví dụ: Một DN ngành mía đường bị lưu vốn trong hàng tồn kho khi nguồn cung mía đường dư thừa khiến thành phẩm sản xuất không bán được (Bảng 2).

Vốn chủ sở hữu

Vốn chủ sở hữu của một công ty = vốn điều lệ + lợi nhuận giữ lại + các quỹ trích lập + thặng dư vốn. Trong đó, vốn điều lệ = mệnh giá cổ phần x số lượng cổ phần. Vốn điều lệ có ý nghĩa xác định tỷ lệ sở hữu của các cổ đông đối với công ty tương ứng với số lượng cổ phần mà cổ đông đó nắm giữ. Lợi nhuận giữ lại và lợi nhuận sau thuế được giữ lại công ty để tái đầu tư. Thặng dư vốn là chênh lệch giữa giá phát hành và mệnh giá của những đợt phát hành vốn trước đây.

Trên thực tế, nếu số lượng cổ phần của một công ty liên tục tăng 2% hoặc 3% mỗi năm cho thấy, công ty đang phát hành nhiều cổ phần và làm loãng giá trị của công ty. Trong nhiều trường hợp, các cổ đông lớn, người quản lý công ty thường sử dụng việc phát hành thêm cổ phần mới, để thực hiện ý đồ tăng tỷ lệ sở hữu của mình trong công ty nhằm thâu tóm công ty và lấy đi một phần tài sản chung của tất cả cổ đông trong công ty. Trong đó, đối tượng chính bị ảnh hưởng là các cổ đông thiểu số.

Ví dụ: Hình 2 thể hiện công ty liên tục tăng vốn chủ sở hữu bằng hình thức phát hành cổ phiếu bổ sung gây thiệt hại nhiều đến cổ đông thiểu số.

Nợ vay (Nợ vay luôn cao hơn tài sản bảo đảm, lạm dụng đòn bẩy tài chính quá nhiều)

Kinh nghiệm cho thấy, một số DN duy trì ổn định tài sản và nợ vay khi lĩnh vực kinh doanh của công ty không phụ thuộc vào yếu tố theo mùa hoặc ít bị ảnh hưởng bởi áp lực thị trường. Kể cả các công ty trong các lĩnh vực có tính mùa vụ, cũng có thể để nợ nhiều hơn so với tài sản bảo đảm. Về mặt kỹ thuật, nợ vay cao hơn tài sản bảo đảm nằm trong kế hoạch được lập. Nếu công ty để nợ phải trả tăng cao mà không có tài sản bảo đảm cũng có thể là dấu hiệu cho thấy, việc sử dụng đòn bẩy tài chính quá nhiều.

Khi nhà quản trị tự tin thái quá vào đòn bẩy nợ dễ dẫn tới việc các DN gia tăng vay nợ ngắn hạn. Từ đó, kéo theo độ rủi ro ngắn hạn trong từng năm tài chính gia tăng. Lợi nhuận, cổ tức và thu nhập của cổ đông biến động sẽ dễ dẫn đến các bất ổn dòng tiền, tăng nguy cơ kiệt quệ tài chính.

Tỷ suất lợi nhuận/doanh thu thuần (Tỷ suất lợi nhuận biên)

Tỷ suất lợi nhuận trên doanh thu thuần là thước đo về tính sinh lời của DN. Biên lợi nhuận thể hiện chi phí sản xuất trực tiếp ra hàng hóa hoặc dịch vụ và biên lợi nhuận cần phải thực hiện đủ để trang trải chi phí hoạt động như chi phí nợ. Nếu tỷ suất lợi nhuận biên giảm là điểm nên lưu ý.

Kết luận

Biết tính toán và sử dụng các chỉ số tài chính không chỉ có ý nghĩa với nhà phân tích tài chính mà còn có vai trò rất quan trọng với nhà đầu tư cũng như với chính bản thân DN và các chủ nợ. Chỉ số tài chính giúp nhà phân tích có thể tìm ra được xu hướng phát triển của DN cũng như giúp nhà đầu tư, các chủ nợ kiểm tra được tình hình “sức khỏe” tài chính của DN.

Tài liệu tham khảo:

1. Nguyễn Văn Công (2017), Giáo trình phân tích báo cáo tài chính, NXB Đại học Kinh tế quốc dân;

2. Phạm Thị Thủy (2018), Giáo trình báo cáo tài chính phân tích – Dự báo và định giá, NXB Đại học Kinh tế quốc dân;

3. https://ndh.vn/doanh-nghiep/8-dau-hieu-kha-nghi-can-chu-y-khi-oc-bao-cao-tai-chinh-1097578.html.

<Theo Tạp chí Tài chính>

XEM THÊM

Kế toán và kiểm toán có gì khác nhau?

Dashboard trong Excel – Free download Dashboard Performance KPI & Timeline