Dự phóng tài chính là quá trình dự đoán kết quả tài chính tương lai của một doanh nghiệp dựa trên dữ liệu hiện tại và các giả định về tương lai. Đây là công cụ quan trọng giúp doanh nghiệp lập kế hoạch và quản lý nguồn lực hiệu quả.

Dự phóng tài chính là gì?

Dự phóng tài chính là quá trình ước tính tình hình tài chính trong tương lai của doanh nghiệp dựa trên dữ liệu hiện tại và các giả định về tương lai. Nó giúp doanh nghiệp lập kế hoạch, quản lý tài chính hiệu quả và ra quyết định chiến lược. Dự phóng tài chính không chỉ giúp dự báo các chi phí và doanh thu mà còn hỗ trợ doanh nghiệp nhận diện và quản lý rủi ro, từ đó nâng cao khả năng cạnh tranh trên thị trường.

Lợi ích của dự phóng tài chính

Dự phóng tài chính mang lại nhiều lợi ích thiết thực cho doanh nghiệp:

- Lập kế hoạch tài chính hiệu quả: Giúp doanh nghiệp xác định rõ mục tiêu tài chính và xây dựng kế hoạch chi tiết để đạt được những mục tiêu này.

- Quản lý rủi ro: Giúp doanh nghiệp nhận diện và dự báo các rủi ro tài chính tiềm ẩn, từ đó đưa ra các biện pháp phòng ngừa và quản lý hiệu quả.

- Ra quyết định chiến lược: Cung cấp dữ liệu và phân tích quan trọng hỗ trợ doanh nghiệp ra quyết định kinh doanh chính xác và kịp thời.

Các bước cơ bản để thực hiện dự phóng một mô hình tài chính (3 statements model)

Bước 1: Đọc hiểu và phân tích các số liệu tài chính lịch sử của công ty

Trước tiên, để có thể đưa ra những dự báo chính xác về hoạt động kinh doanh của công ty sắp tới, thì việc hiểu rõ hoạt động công ty sẽ giúp cho việc dự phóng chính xác hơn. Theo đó, việc nghiên cứu và tìm hiểu các dữ liệu tài chính trong quá khứ sẽ là bước đầu tiên cần thực hiện. Số liệu lịch sử cần phân tích tối thiểu là 3 năm liền kề và dữ liệu lịch sử được phân tích trong thời gian càng dài sẽ giúp cho việc ước lượng các giả sử và dự phóng trở nên chính xác hơn.

Để có thể phân tích toàn bộ các khía cạnh của một công ty, thì các tỷ số sau đây sẽ cần phải được phân tích:

- Phân tích chiều ngang (horizontal analysis): Mục đích của việc phân tích này sẽ giúp cho thấy sự thay đổi và xu hướng thay đổi của doanh thu, chi phí, lợi nhuận, đòn bẩy cân nợ của công ty qua thời gian. Và theo đó giúp hình thành một dự báo các xu hướng này trong tương lai.

- Phân tích chiều dọc (vertical analysis): Việc phân tích theo chiều dọc sẽ cho thấy cơ cấu chi phí và cơ cấu tài sản của công ty dưới dạng tỷ trọng trên doanh thu và trên tổng tài sản của một công ty.

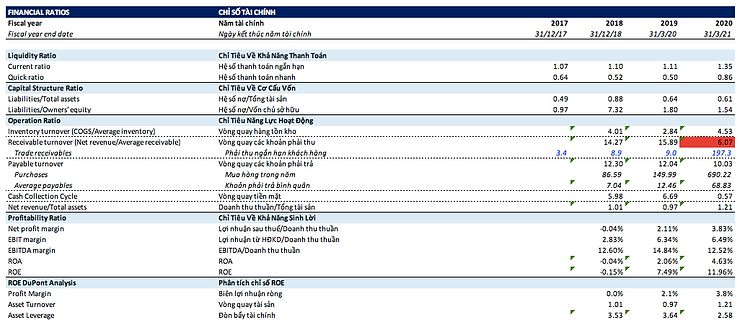

- Phân tích các chỉ số (ratio analysis): Phân tích các chỉ số giúp đo lường các tiêu chí về thanh toán (liquidity ratio), hiệu quả hoạt động (performance ratio) và khả năng trả nợ (risk analysis).

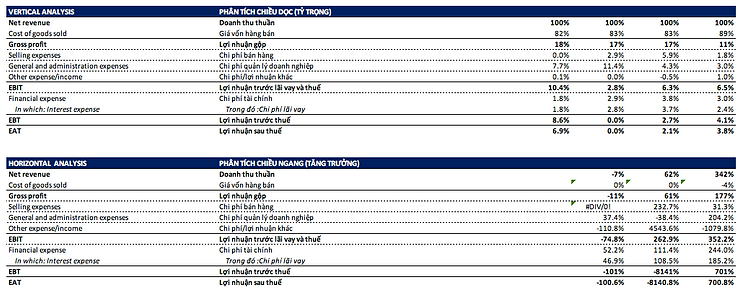

Bảng phân tích số liệu tài chính quá khứ

Sau khi đọc hiểu và phân tích được toàn bộ các khía cạnh của một doanh nghiệp, và truy vấn được các cơ sở hoặc lý do đằng sau các sự thay đổi này sẽ giúp hình thành một quan điểm về hoạt động kinh doanh của công ty hiện tại. Tiếp theo, việc dự phóng kết quả kinh doanh sẽ được thực hiện trên cơ sở phân tích tại bước thứ 1.

Bước 2: Dự phóng kế hoạch kinh doanh (Income Statement Projection)

Các thành phần cấu thành nên báo cáo kết quả kinh doanh đó là doanh thu và chi phí. Theo đó, để thực hiện dự phóng kế hoạch kinh doanh, chúng ta cần phải dự phóng doanh thu và chi phí của công ty trong tương lai.

- Dự phóng doanh thu: Dự phóng doanh thu là một trong những bước quan trọng nhất trong việc xây dựng mô hình tài chính, vì hầu hết các biến phí và hoạt động tài trợ tài chính đều được liên kết theo sự biến động của doanh thu. Theo đó, nếu như việc dự phóng doanh thu có độ chính xác không cao, sẽ khiến cho việc dự phóng rất nhiều nhân tố tài chính khác trở nên vô nghĩa. Do vậy, dự phóng doanh thu cần được nghiên cứu kỹ lưỡng và được dự phóng một cách chính xác.

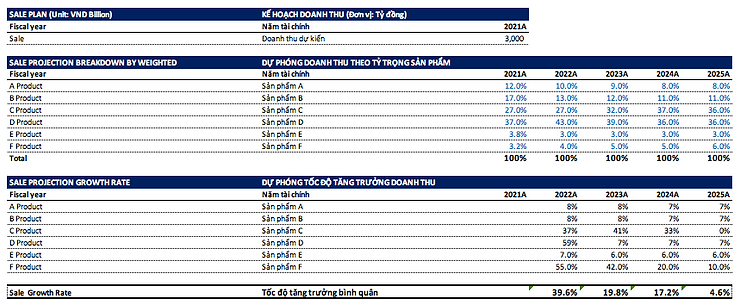

Bảng dự phóng doanh thu theo tỷ trọng sản phẩm

- Dự phóng chi phí: Chi phí của một công ty được chia ra làm 2 loại đó là biến phí và định phí. Đối với biến phí thì các chi phí này sẽ thay đổi theo doanh thu của công ty, trong khi đó định phí thì lại không biến đổi và cố định theo thời gian. Việc phân tích kỹ theo chiều dọc (vertical analysis) sẽ giúp cho việc dự phóng chi phí này sẽ trở nên dễ dàng hơn.

Trong bước 2 này thì hầu như các thành phần doanh thu và chi phí có thể được dự phóng, tuy nhiên chi phí và doanh thu tài chính sẽ chưa thể dự phóng ở bước này. Lý do là việc tăng trưởng doanh thu sẽ khiến cho nhu cầu vốn lưu động cũng như đầu tư vào nhà máy, máy móc thiết bị sẽ tăng. Theo đó, việc tài trợ vốn vay cho các hoạt động này sẽ quyết định dư nợ và chi phí lãi vay của doanh nghiệp trong thời gian sắp tới.

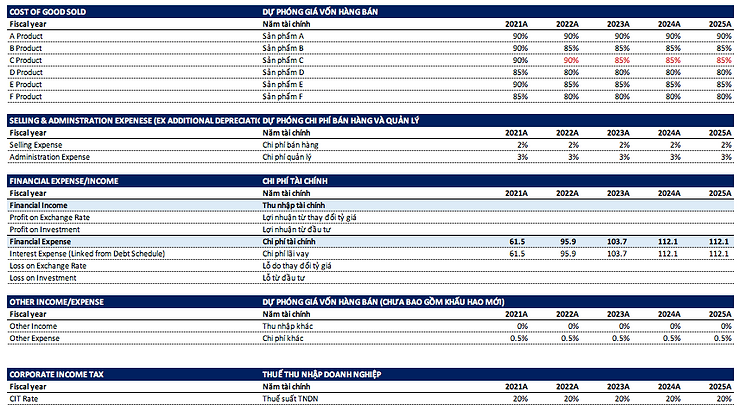

Bảng dự phóng chi phí trong báo cáo kết quả kinh doanh

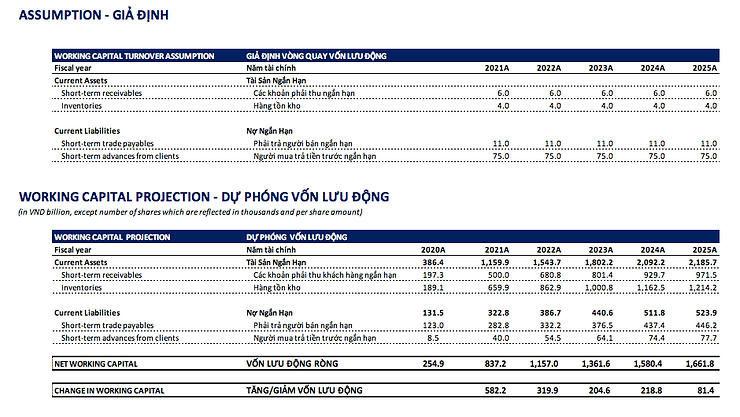

Bước 3: Dự phóng vốn lưu động (Working Capital Projection)

Doanh thu tăng sẽ khiến cho nhu cầu dự phóng vốn lưu động tăng thêm tương ứng, do vậy việc dự phóng khả năng quản lý vốn lưu động và vòng quay vốn lưu động sẽ giúp cho việc dự phóng nhu cầu vốn lưu động tăng thêm là điều cần thiết. Việc dự phóng vốn lưu động sẽ liên quan đến việc dự phóng vòng quay vốn lưu động, các khoản phải thu, ứng trước của người mua và các khoản phải trả, các khoản chi phí trả trước cho người bán. Việc nghiên cứu kỹ lưỡng các dữ liệu quá khứ ở bước 1 về việc phân tích hiệu quả hoạt động sẽ giúp cho việc dự báo trở nên chính xác hơn.

Bảng dự phóng vốn lưu động

Bước 4: Dự phóng đầu tư lớn (Capital Expenditure Projection)

Đầu tư lớn sẽ ảnh hưởng đến chi phí khấu hao và dòng tiền của một công ty. Do đó, việc dự phóng các khoản đầu tư lớn bao gồm đầu tư thay thế, đầu tư mới nhà máy, máy móc thiết bị là rất quan trọng. Để dự phóng các hạng mục này, thì việc phân tích tuổi thọ còn lại của các tài sản cố định tại bước 1 là rất quan trọng để dự báo việc nhu cầu đầu tư thay thế trong tương lai. Ngoài ra, các kế hoạch của công ty để tăng công suất bằng các xây dựng thêm nhà máy mới cũng sẽ tác động đến dòng tiền, chi phí khấu hao và kế hoạch vay nợ để tài trợ đầu tư của doanh nghiệp.

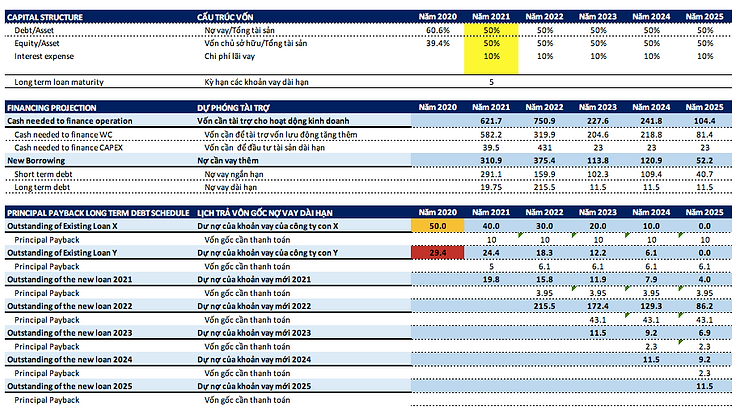

Bước 5: Dự phóng nợ vay và chi phí lãi vay (Debt and Interest Expense Projection)

Dư nợ vay của một doanh nghiệp sẽ bao gồm 2 thành phần, đó là các khoản vay hiện tại để tài trợ cho các hoạt động hiện tại và các khoản vay tương lai để tài trợ cho sự tăng thêm của vốn lưu động cũng như các đầu tư lớn. Theo đó, sau khi đã dự phóng được nhu cầu vốn lưu động ở bước 3 và nhu cầu vốn tài trợ cho các khoản đầu tư lớn ở bước 4, thì việc dự phóng tổng dư nợ vay và chi phí lãi vay tương lai sẽ trở nên dễ dàng hơn.

Bảng dự phóng nợ vay

Bước 6: Dự phóng bảng cân đối kế toán (Balance Sheet Projection)

Với các thành phần trọng yếu đã được dự phóng từ bước 2 đến bước 5, thì các thành phần trong bảng cân đối kế toán sẽ được hình thành. Cụ thể, việc dự phóng vốn lưu động sẽ giúp hình thành nên các thành phần trong tài sản ngắn hạn và nợ phải trả ngắn hạn. Dự phóng các khoản đầu tư lớn sẽ giúp hình thành các thành phần trong mục tài sản cố định. Và dự phóng các khoản nợ vay sẽ giúp hình thành nên các thành phần trong khoản nợ vay ngắn và dài hạn.

Lưu ý, việc dự phóng bảng cân đối kế toán tại bước này sẽ khuyết số liệu tiền mặt dự phóng. Việc dự phóng tiền mặt tích luỹ sẽ phụ thuộc vào tiền mặt luân chuyển trong kỳ ở bước dự phóng báo cáo lưu chuyển tiền tệ.

Bước 7: Dự phóng luân chuyển tiền tệ (Cash Flow Projection)

Sau khi đã hoàn thành việc dự phóng bảng cân đối kế toán, thì sự thay đổi các thành phần trên bảng cân đối kế toán sẽ giúp hình thành các thành phần trong báo cáo lưu chuyển tiền tệ. Lưu ý, nếu như tổng dòng tiền từ hoạt động kinh doanh, từ hoạt động đầu tư và từ hoạt động tài chính là số âm, có nghĩa là công ty bị thiếu hụt dòng tiền thì việc tăng vốn chủ sở hữu là việc bắt buộc phải thực hiện để đảm bảo hoạt động kinh doanh của công ty diễn ra như dự báo. Việc tăng vốn chủ sở hữu có thể đến từ các hoạt động phát hành thêm cổ phần cho các nhà đầu tư hoặc phát hành ra công chúng (IPO).

Kết luận

Dự phóng tài chính là một công cụ quan trọng giúp doanh nghiệp lập kế hoạch tài chính hiệu quả và đưa ra các quyết định kinh doanh chính xác. Việc áp dụng các phương pháp dự phóng tài chính có thể tăng cường khả năng dự đoán và quản lý tài chính của doanh nghiệp, từ đó nâng cao khả năng cạnh tranh và phát triển bền vững.